【つみたてNISA】初心者のための投資商品の選び方 [Tsumitate NISA] How to select NISA funds for beginners

2024.01.08更新

![【つみたてNISA】初心者のための投資商品の選び方 [Tsumitate NISA] How to select NISA funds for beginners](https://goodwork-knownow.com/wp-content/uploads/2023/11/prateek-katyal-FcdtuGf7TEc-unsplash-scaled.jpg)

みなさん、こんにちは!

このページを見ているということは、将来や老後のために「つみたてNISA」をはじめようと考えている方だと思います。

口座開設がまだの方 ⇒ 楽天証券LINK(To be updated)

または、すでに「つみたてNISA」口座を開設したが、どのような投資商品を選べばいいか迷っていたり、悩んでいるところだと思います。

私自身は、外国人向けの積立てNISAセミナーを開いたことがあり、その中でどのような商品を初心者がどのような商品(ファンド)を選ぶべきか? を説明した経験から、選び方やその考え方を解説していきます。

この記事を読んで欲しい人

- NISA口座を開設した方

- これから、積立てNISAの投資商品を選ぼうと考えている方

- そもそも投資商品にはどんなものがあるか? を知りたい方

この記事を読むと分かること

- 積立てNISA商品の選び方

- 毎月の積立て額の決め方

- 積立てNISA(積立て投資)は継続することが重要 ⇒ 自分自身で信念や動機を持てる積立てNISA商品の選び方

まずは結論(何を選べばいいか?)を知りたい方は こちら

資産形成が必要な理由や、

資産形成に「積立てNISA」が良い理由を知りたい方は ⇒ こちら

順を追って学びたい方は、このまま読み進めてみてください。

1. 投資商品(ファンド)は大きく分けて3種類

「インデックスファンド」、「アクティブファンド」、「バランスファンド」の3種類があります。

それぞれについて簡単に説明していきます。

- インデックスファンド:特定の市場指数(例: 日経平均株価、S&P500等)に連動する銘柄を選んで投資。

- アクティブファンド:ファンドマネージャー(プロ)が市場分析を行い、選んだ銘柄に投資。文字通り積極的な運用。

- バランスファンド:株式、債券、金融商品など、複数の資産クラスに分散投資。リスク分散を図った運用。

では、これらの中でどのファンドを選ぶべきでしょうか?

2. 基本はインデックスファンド

3つのファンドの中で、選ぶべきは「インデックスファンド」になります。

理由は以下の通りです。

- 手数料が一番安い

- アクティブファンドはプロが運用しているが、インデックスファンドの勝率の方が高い(過去の統計から、約80%の確率でインデックスファンドの運用成績が良い)

- バランスファンドは文字通りバランスを取ってリスク分散をしていますが、言い方を変えると、リターンは低くなる可能性が高いということです。また、プロの方がバランスを考えている為、その分手数料も高くなってしまいます。

要するに、手数料が安い割にはリターンが大きいことが期待できる「インデックスファンド」を選ぶべきということです。

インデックスファンドを選んだ方がいいということは分かったと思いますが、かなり多数のファンドがあります。

では、どのようなインデックスファンドを選ぶべきでしょうか?

3. 基本は全世界株式(オールカントリー)

まず選ぶべきは、全世界株(オールカントリー)と呼ばれる商品です。

楽天証券の場合「eMAXIS Slim 全世界株式(オール・カントリー)」という商品名を選ぶといいです。

その理由は、

- 全世界株は文字通り、全世界の株式に幅広く投資した究極の分散投資

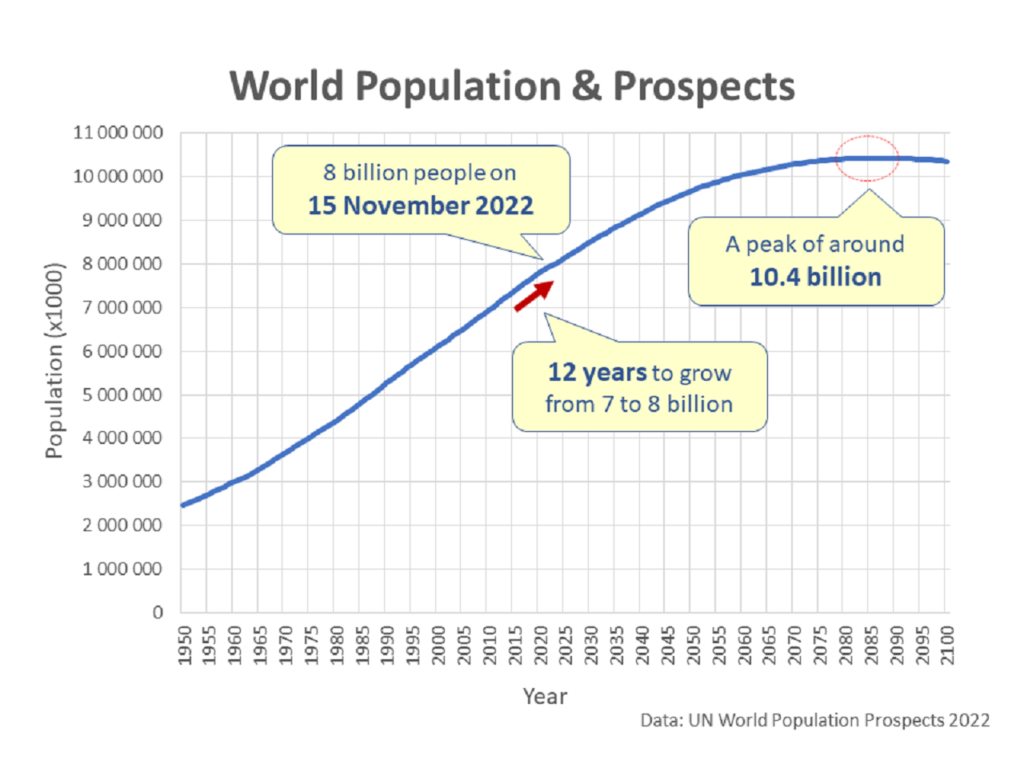

⇒経済の中心であるアメリカはもちろん、日本や新興国も含んだ究極の詰合せパック - 全世界で考えれば、まだまだ経済は発展し成長していくと考えられるため、世界全体に投資すれば今後も継続的なリターンが期待できる。

⇒世界の人口はまだまだ増えていき、それらの需要に対して産業や技術も発展していくため、世界経済は成長していくと予想されます。 - 手数料がかなり安い

- 他の全世界株ファンドに比べ純資産総額がかなり多い

⇒将来にわたってこの商品が破綻する(なくなってしまう)可能性はかなり低い

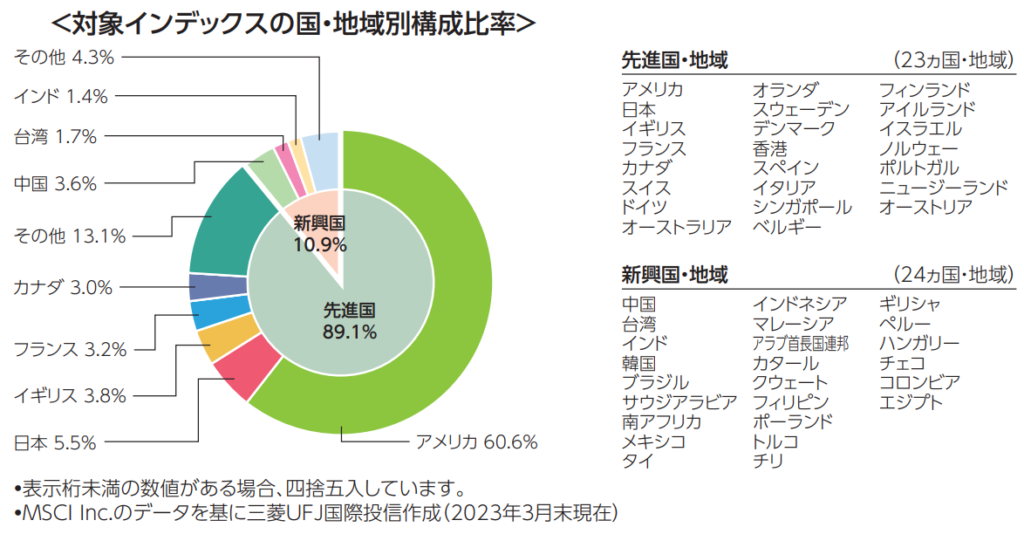

では、実際にどのような国や地域の株式が入っているのでしょうか?

楽天証券 eMAXIS Slim 全世界株式(オール・カントリー) の「目論見書」に書かれている構成比率を確認してみましょう。(2023年11月時点)

こうやって見てみると、先進国株の比率は約89%、新興国株の比率は約11%となっており、

全世界株とは言え、そのほとんどは先進国株で、その中でもアメリカ株の割合がかなり高くなっていて、全体の約60%を占めています。

また、日本が経済的に不調とはいえ、アメリカ株の次に多いのは日本株(5.5%)となっています。

これは、投資のプロが今後どのような国のどのような企業が成長していくのか? を予想して決めた割合となります。

現時点ではアメリカ企業が優秀で成長する可能性も高い為、アメリカ株がこのように高い比率となっていますが、今後の世界情勢が変われば、その時々の成長率が高い企業が選ばれ、この比率は変わっていくことになります。

つまり、世界情勢や経済状況を考慮しながら、常に投資比率を最適化してくれるということです。

全世界株やS&P500のファンドは、例えるのであれば「ベスト詰合せパック」のようなものです。

音楽で例えると、今週の売れた曲、ダウンロードされた曲TOP10や、年間ベスト100ランキングのようなものをまとめて購入する感じです。

売れた曲や良く聞かれた人気の曲はそのランキングに入ってきますが、時間とともに、新しい曲が出てきて順位が入れ替わっていくものです。

そうやって、時代やその時の状況によって売れる売れないということが起こります。

それと同様に、ファンドも、より利益が出ているものに入れ替わっていきます。

簡単にまとめると、

2080年くらいまでは、全世界の人口は増えていくと予想されているので、

全世界規模で見れば、少なくとも今後50年くらいは経済はまだまだ発展していく可能性が高いので、

「投資先として全世界を選んでおけば間違いない」 ということです。

とにかく、今すぐはじめたいという方は、まずはこのファンドに投資するのがいいと思います。

「投資の鉄則」 にも書いた通り、まずは早くスタートすることが先決です。

ですが、どんな商品(ファンド)を買うべきか? が分からない場合、

とにかく、今すぐはじめたいという場合は、

まずはこのファンドに投資するのがいいと思います。

全世界株ファンドにも数種類ある

他にも「全世界株」とか「オールカントリー」という名前のものはありますが、「eMAXIS Slim」という名前がついているものをおすすめします。

理由は、手数料(管理費用)が安い為です。

- eMAXIS Slim 全世界株式(オール・カントリー): 管理費用 0.05775%

- 楽天・全世界株式インデックス・ファンド: 管理費用 0.192%

「たったの0.134%だけでしょ」と思うかもしれませんが、手数料は安いに越したことはありません。

冷静に比較してみると3倍も差がありますが、商品の内容の差はほとんどありません。

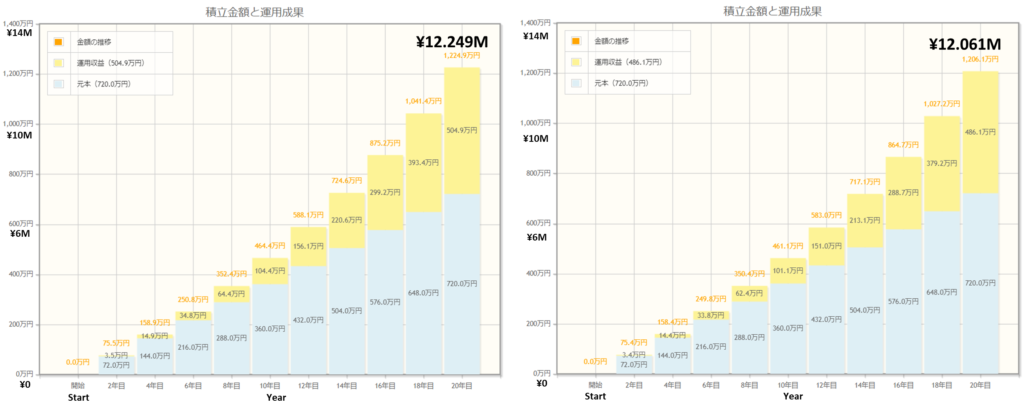

ちなみに、この差がどれくらいになるかを確認してみました。

例として、毎月3万円を20年間、年利5%で運用した場合で、手数料違いについてです。

- eMAXIS Slim 全世界株式(オール・カントリー): 5% – 0.05775% = 4.94225%

⇒ 1,224.9万円 - 楽天・全世界株式インデックス・ファンド: 5% – 0.192% = 4.808%

⇒1,206.1万円

その差は18.8万円です。

これを多いと考えるか少ないと考えるかはあなた次第ですが、お金を増やすために運用しているので、1円でも増えた方がいいですよね。

他にも、内容が名前がほぼ同じで「eMAXIS」しかついてないものがあったりしますので、

基本は「eMAXIS」に「Slim」がついた「eMAXIS Slim」という名前がついているものを選びましょう!

全世界株以外は本当に必要ない??

ここまで記事を読んでいただくと、「全世界株はパーフェクトに近いので、それ以外は必要ない」と思うかもしれません。

ですが、パーフェクトに近いがゆえの弱点もあります。

それは、全世界に分散できているがゆえの弱点です。

どういうことかというと、

全世界に幅広く分散投資できている ということは

⇒ リスクが小さくできている ということなので

⇒ リターンも少なくなる

ということです。

例えば、「全世界株」とアメリカ株の詰合せパックと言える「S&P500」を比較すると、リターンはS&P500の方が大きいことが多いです。

全世界株の約60%がアメリカ株とは言え、残りの約40%はその他の国の株式なので、今現在ではS&P500の方が利益が出やすくなっています。

より大きなリターンを狙うのであれば、現時点ではS&P500の方が有利と言えます。

こうなると、「結局はどっちがいいの?」と思うかもしれませんので、もう少しだけ深く考えてみましょう。

全世界株以外のインデックスファンドにも投資するとしたら?

前述のように、基本的には全世界株を中心に考えるべきです。

ですが、これはあくまでも「基本的な考え方」になります。

これを参考に自分なりに考えることが重要となります。

ではどのように考えればいいのでしょうか?

その考え方の例を示してみます。

全世界株に投資するということは、今後、世界全体がよりよくなって、経済的にも技術的にも環境的にも成長/発展していくという期待を込めているということです。

では、全世界株以外に投資するということはどういうことでしょうか?

それは、もっと限定して、ある国や地域の発展や成長を願ったり、期待したり、応援するということになります。

例えば、あなたの出身国や地域を応援する意味で、その地域が含まれたファンドを購入するという考えもあるということです。

また、あなたが日本に住んでいて、今後も日本でがんばっていきたいと考え、日本の発展や成長を期待して、応援するという意味で日本株の詰合せパックとも言える「日経平均」等のファンドを購入するというのもありだと思います。

あとは、自分が応援したい産業や業界が多く含まれたファンドを購入するという考えもあります。

例えば、自分がIT業界で働いていて、誇りを持ってその業界の発展を願っているのであれば、IT業界のファンドを選び、

自動車業界で誇りと希望を持って働いているのであれば、自動車業界のファンドを選ぶというような感じです。

この場合は、自分自身がもっとがんばって、そのファンドの価値が上がるように少しでも働こう! というモチベーションにもつながると思います。

長期継続するためにも、信念や動機が必要

資産形成や投資、特に積立てNISAの場合、継続することが重要となります。

では継続するにはどうすればいいかというと、「信念」や「動機」が必要となります。

信念や動機が明確であれば、継続するのは難しくないと思いますが、それがあいまいな場合、継続するのは難しくなるでしょう。

なぜ積立てNISAをはじめるのか?

については、自分の将来をどうしたいのか? ということになると思います。

なぜこのファンドを選んだのか?

については、

このページの内容を参考に、是非自分自身で考えてみることをおすすめします。

考えた上で、「全世界株一本」にするというのはあり!

もちろん、全世界株一本に絞って、そこはほったらかしと考え、投資や資産形成ではなく、自分自身のスキルアップや年収アップ、又は、プライベートの充実のために時間を使うという選択肢もあると思います。

または、まずは全世界株一本に絞って投資し、その後勉強したり調べたりしながら、自分が興味があるファンドや応援したいと思えるファンドを探すというのも良いと思います。

自分自身の方針や将来像に照らし合わせながら、考えるといいと思います。

毎月の積立て金額はいくらがいいの?

ここに関しては、まずは積立てNISAには積立て額の上限があるということを知る必要があります。

2023年まで : 年間 40万円 ⇒ 3.3万円/月まで、 全期間で800万円まで

2024年から : 年間120万円 ⇒ 10万円/月まで、 全期間で1,800万円まで

非課税で資産運用するためには、この範囲内で積み立てる必要があります。

では、毎月の積立て金額はいくらにすべき?

結論を言うと、「それは、あなた次第です!」 ということになってしまいますが、

それを踏まえた上で、どのように金額設定すべきかの目安を説明していきます。

①目標から設定:いつまでに、どうなりたいか?

(いくらを貯蓄したいか?)

何年後に、貯蓄がいくらあってほしいか?

日本では、「老後2,000万円問題」というものがあり、定年退職後に年金をもらったとしても、ある程度のレベルの生活を維持するためには、2,000万円程度必要と言われています。

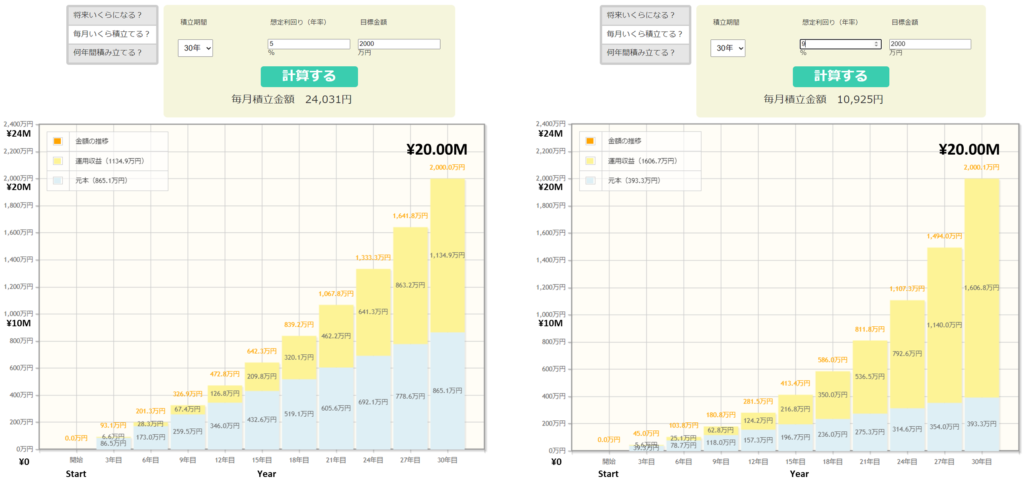

例えば、あなたが今35歳で、65歳まで仕事をして、その後は働かず貯蓄のみでゆったり暮らしたいと思っている場合、30年間で2000万円の貯蓄が必要ということを考えると、

年利5%で計算すると、毎月約2.4万円の積立てが必要で

年利9%で計算すると、毎月約1.1万円の積立てが必要

ということが分かります。

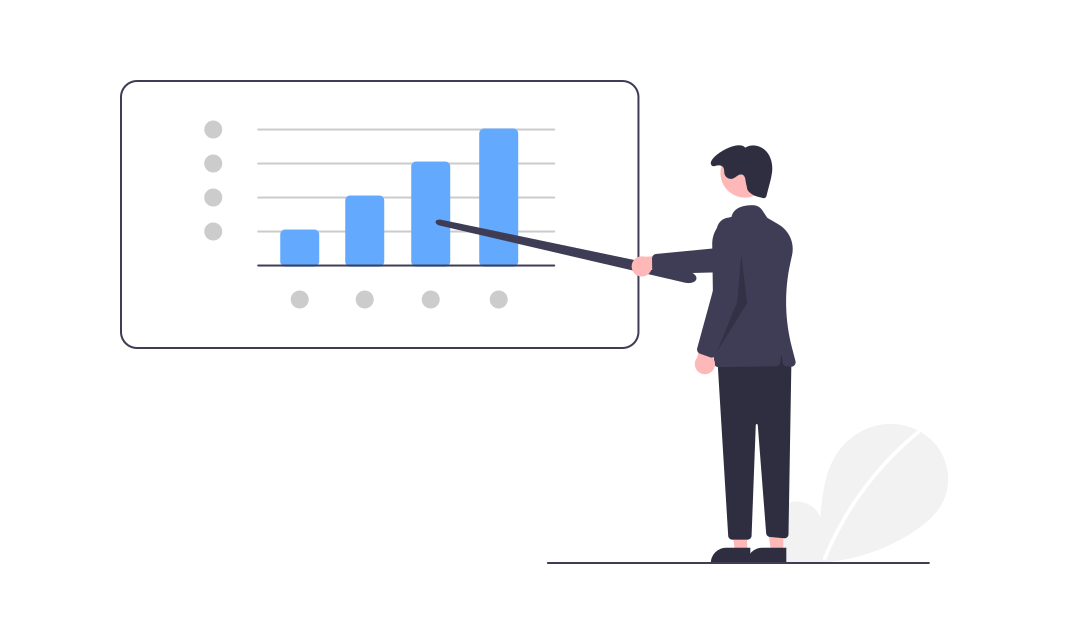

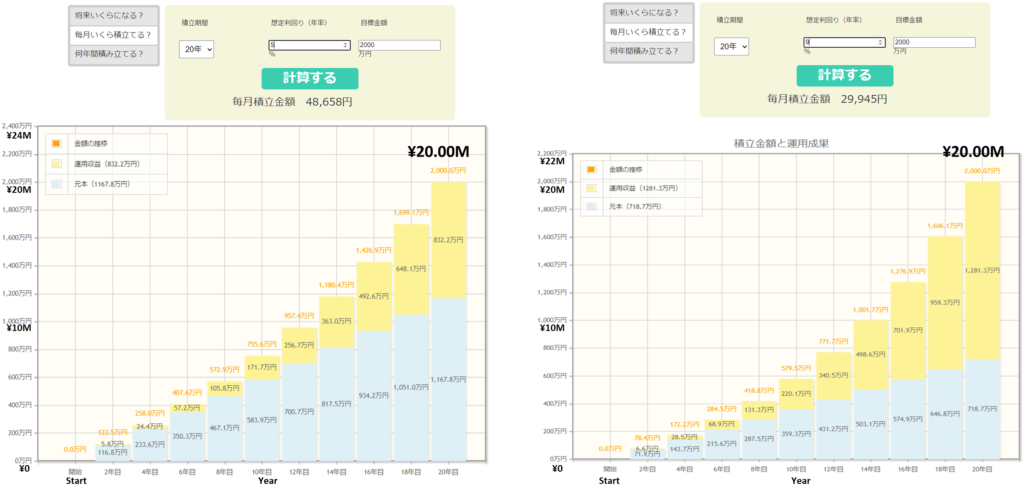

上のグラフを見ると、改めて年利によって運用収益が大きく異なることが分かります。

年利を大きく設定してしまうと、想定に対して実際の利率が小さかった場合に、思っていたより貯蓄増えないことになる為、一般的には「年利は5%以下」で想定しておいた方が良いでしょう。

今度は、あなたが45歳で、65歳まで仕事をして、その後は働かず貯蓄のみでゆったり暮らしたいと思っている場合、20年間で2000万円の貯蓄が必要ということを考えると、

年利5%で計算すると、毎月約4.9万円の積立てが必要で

年利9%で計算すると、毎月約3.0万円の積立てが必要

ということが分かります。

積立て期間が10年間短くなると、毎月の積立て額は2倍以上になっていることが分かりますね。

これは、積立て投資というのは、投資期間が長ければ長いほど有利となる為、

早くはじめることが肝心だということを改めて理解することができると思います。

これは、日本の金融庁ホームページでシミュレーション可能です。 ⇒ 資産運用シミュレーション

自分でシミュレーションすることでいろいろと分かり、面白いと思いますので、

やり方がを知りたい方は、こちらを見てみてください。 ⇒ 資産運用シミュレーション説明ページ

②現実から設定:実際にいくらいくらい積立てできそうか?

(経済的余裕がどのくらいあるか?)

一般的には、収入の10~30%くらいを投資に回すことがいいとされています。

以下が目安です。

- 手取り月収 20万円 : 2~6万円

- 手取り月収 25万円 : 2.5~7.5万円

- 手取り月収 30万円 : 3~9万円

- 手取り月収 35万円 : 3.5~10.5万円

- 手取り月収 40万円 : 4~12万円

現在の自分に合わせるのが基本となります。

収入が増えたら、投資に回す金額も増やしていくことで、資産形成を加速させることができます。

ですが、無理した金額設定にしないことが重要となります。

なぜかというと、無理して投資金額を多くした場合、失業や怪我や病気のような万が一の事態になった時に、銀行などにある程度の貯金がない場合、せっかく投資している投資商品を解約して現金化する必要が出てきてしまいます。

なので、生活費の3~6ヵ月分程度を確保しておくといいでしょう。

くわしくは、「資産形成の鉄則 ゴールデンルール / 貯金の重要性を理解しよう」で説明してますので、見てみてください。

②現実から設定した金額 > ①目標から設定した金額

となっている場合は、②現実から設定した金額 を毎月積み立てればOKですが、

①目標から設定した金額 > ②現実から設定した金額

となっている場合は、節約や収入アップして、毎月の積み立て額を増やす努力が必要となります。

⇒ 節約方法、収入アップ方法説明(To be updated)

資産運用は自己責任が基本

基本は自己責任で、暴落によって大きな損益が出たとしても、誰も助けてはくれません。

なので、最終的には自分自身で納得して決める必要があります。

これをきっかけに、資産運用や投資について学ぶのもいいと思います。

まとめ

- 基本は、全世界株式のインデックスファンドをメインに投資する。

- 楽天証券の場合、「eMAXIS Slim 全世界株式(オール・カントリー)」を選ぶといい

- それ以外のファンドにも投資したい場合は、自分が応援や期待したい国や地域、あるいは産業や業界を選ぶといい

- 自分なりの信念や動機を明確にして積立てNISAをスタートすることで、長期継続できる可能性が高くなり、より豊かな資産形成をすることが可能

- 積立てNISAへの投資額は、収入の10~30%を目安にするとよい

今すぐNISAやiDeCoをはじめたい方 ⇒ 証券会社口座開設 (To be updated the LINK)

※口座開設は無料です。インターネットから開設可能なので是非すぐはじめてみましょう!

日本語なので、サポートが必要な方はこちら ⇒ お問い合わせ Contact us

最後まで読んでいただき、本当にありがとうございました。